Việc tăng vốn điều lệ của các ngân hàng hiển nhiên chịu sức ép từ chuẩn tỷ lệ an toàn vốn (CAR) 8% theo yêu cầu của Ngân hàng Nhà nước (NHNN), phải hoàn thành trước 01/01/2023. Kể cả các ngân hàng đã đạt chuẩn Basel II theo Thông tư 41/2016/TT-NHNN vẫn cần phải tăng vốn điều lệ để tăng quy mô hoạt động, năng lực quản trị rủi ro nhằm tiến đến Basel III.

Đua nhau tăng vốn

Để đáp ứng được hệ số CAR theo quy định, các nhà băng lao vào cuộc đua tăng vốn bằng nhiều hình thức như chia cổ tức và phát hành riêng lẻ cho cổ đông chiến lược, bán cổ phiếu (cp) ESOP…

Gần đây nhất, OCB sẽ chào bán 5 triệu cp ưu đãi cho cán bộ nhân viên với giá 10,000 đồng/cp. Đây là một phần trong kế hoạch tăng vốn điều lệ của OCB đã được Đại hội đồng cổ đông (ĐHĐCĐ) thường niên 2021 phê duyệt trước đó.

Trong năm 2021, OCB đã thực hiện bước tăng vốn lên 13,699 tỷ đồng thông qua việc trả cổ tức bằng cổ phiếu tỷ lệ 25%. Gần 274 triệu cp đã được phát hành ra thị trường, nâng tổng số cổ phiếu đang lưu hành lên gần 1.4 tỷ cp.

NHNN cũng chấp thuận thay đổi vốn điều lệ của SeABank trên Giấy phép hoạt động từ 13,425 tỷ đồng lên gần 14,785 tỷ đồng sau đợt chào bán 136 triệu cp với tỷ lệ phát hành 10.13% cho các cổ đông hiện hữu năm 2021. Đây là lần tăng vốn thứ 2 trong năm 2021 của SeABank. Hiện ngân hàng này đang hoàn thiện thủ tục để tiếp tục chào bán cp ra công chúng nhằm tăng vốn điều lệ lên 16,598 tỷ đồng trong năm 2022.

SHB cũng vừa công bố đã chào bán thành công hơn 539 triệu cp (100% tổng số cổ phiếu đăng ký chào bán), qua đó nâng vốn điều lệ lên mức hơn 26,674 tỷ đồng.

Các ngân hàng quốc doanh trong năm qua cũng tham gia đường đua tăng vốn sau khi Chính phủ ban hành Nghị định 121/2020/NĐ-CP.

Nghị định 121 sửa đổi, bổ sung khoản 2 Điều 12 Nghị định 91/2015/NĐ-CP, mở rộng phạm vi đầu tư bổ sung vốn Nhà nước tại công ty cổ phần, công ty trách nhiệm hữu hạn hai thành viên trở lên. Trường hợp được bổ sung là doanh nghiệp hoạt động trong lĩnh vực ngân hàng, áp dụng đối với các ngân hàng thương mại cổ phần do Nhà nước nắm giữ trên 50% vốn điều lệ.

Theo đó, có thể hiểu là các ngân hàng "Big 4" (Vietcombank, BIDV, VietinBank và Agribannk) sẽ được tạo điều kiện tăng vốn điều lệ nhằm đảm bảo tỷ lệ an toàn vốn và có dư địa phục vụ tăng trưởng.

VietinBank đã được Chính phủ và NHNN phê duyệt triển khai thành công phương án tăng vốn điều lệ từ 37,234 tỷ đồng lên 48,058 tỷ đồng thông qua phát hành cổ phiếu để chi trả cổ tức từ lợi nhuận còn lại của các năm 2017 - 2019, đưa vốn điều lệ của VietinBank lên vị trí thứ hai trong hệ thống.

Vietcombank cũng đã chi cổ tức năm 2019 bằng cổ phiếu với tỷ lệ 27.6% và chi cổ tức năm 2020 bằng tiền mặt với tỷ lệ 12% cho cổ đông vào ngày 05/01/2022. Sau khi trả cổ tức, vốn điều lệ của Vietcombank đã tăng thêm 10.236 tỷ đồng, lên hơn 47,325 tỷ đồng. Trước đó, ĐHĐCĐ 2021 của Vietcombank đã thông qua kế hoạch tăng vốn từ 37,089 tỷ đồng lên 50,401 tỷ đồng, thông qua 2 cấu phần. Như vậy, Vietcombank đã thực hiện được cấu phần 1 trong kế hoạch tăng vốn.

Về phía BIDV, NHNN đã cho phép ngân hàng này tăng vốn điều lệ thông qua chi trả cổ tức cho cổ đông. BIDV chốt danh sách cổ đông vào ngày 24/12/2021 để chia cổ tức bằng tiền mặt, tỷ lệ 2% vào ngày 24/01/2022 và bằng cổ phiếu, tỷ lệ 25.77%. Ước tính sau khi trả cổ tức thành công, vốn điều lệ của BIDV sẽ tăng lên 50,585 tỷ đồng.

Đối với Agribank - ngân hàng 100% vốn Nhà nước, tại kỳ họp Quốc hội tháng 6/2020, Quốc hội đã đồng ý bổ sung dự toán chi ngân sách Nhà nước năm 2020 để bổ sung vốn điều lệ cho Agribank từ nguồn tăng thu, tiết kiệm chi ngân sách Trung ương năm 2019. Khoản tiền này bằng với lãi sau thuế nhà băng này sẽ nộp ngân sách năm 2020, tối đa 3,500 tỷ đồng.

Rủi ro tăng trưởng

Theo báo cáo triển vọng thị trường năm 2022 của CTCK Yuanta Việt Nam, việc tăng vốn sẽ là một chất xúc tác cho ngành ngân hàng trong năm 2022, đặc biệt là tại các ngân hàng gốc Nhà nước như BIDV, VietinBank và Vietcombank.

Hiện tại, tỷ lệ sở hữu của khối ngoại, BIDV và Vietcombank vẫn còn dư nhiều room ngoại để gia tăng vốn hơn là VietinBank. Room ngoại còn lại của Vietcombank là 6.4% và BIDV là 13.3%, cho thấy các ngân hàng này vẫn còn dư địa để gia tăng vốn thông qua phương thức bán cổ phần cho các nhà đầu tư nước ngoài.

Ngoài ra, cả hai nhà đầu tư chiến lược của các ngân hàng này, KEB Hana Bank của BIDV và Mizuho Bank của Vietcombank, hiện đang sở hữu 15% cổ phần so với hạn mức là 20%. Yuanta nhận định, Vietcombank và BIDV vẫn còn trống room ngoại để có thể tăng thêm vốn từ các nhà đầu tư chiến lược.

Trong khi đó, nhà đầu tư chiến lược của VietinBank (Ngân hàng Tokyo Mitsubishi UFJ) hiện đang sở hữu 19.7%, đã gần bằng với hạn mức quy định là 20%.

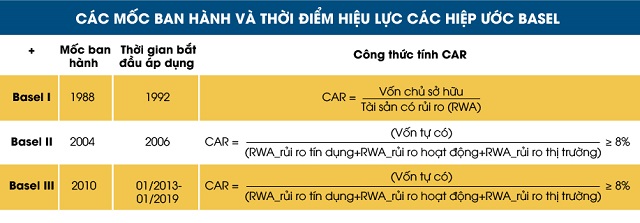

Theo công thức tính hệ số CAR, dù áp dụng Basel I, II hay III thì hệ số này vẫn thể hiện được tầm quan trọng, đảm bảo ngân hàng có đủ vốn hay đúng hơn là đủ tiền để sẵn sàng hấp thụ khoản lỗ hợp lý trước khi gặp rủi ro vỡ nợ. Một ngân hàng có tỷ lệ an toàn vốn cao được coi là an toàn và có khả năng đáp ứng được các nghĩa vụ tài chính nếu chẳng may rủi ro xảy ra.

Tuy nhiên, hệ số CAR quá cao lại cho thấy ngân hàng đang sử dụng vốn không tối ưu, không hiệu quả. Chính vì vậy, Basel II có hạn định tỷ lệ vốn tối thiểu trên tài sản có rủi ro là 8% và Basel III là 10.5%.

Không thể tăng tỷ lệ an toàn vốn chỉ bằng cách tăng vốn điều lệ. Nếu tăng vốn điều lệ khi tổng tài sản cũng tăng thì hệ số CAR sẽ không tăng. Do đó, muốn an toàn vốn, nhà điều hành phải kiểm soát được cả 2 cấu phần: Tăng vốn điều lệ và kiểm soát tổng tài sản.

Việc vốn điều lệ tăng còn liên quan đến việc kiểm soát lợi nhuận như thế nào để tỷ suất sinh lợi trên vốn chủ sở hữu (ROE) của ngân hàng không giảm đi. Nghĩa là ngân hàng phải tăng tỷ suất sinh lợi trên tổng tài sản (ROA). Lúc này, bài toán xoay vòng lại diễn ra. Ngân hàng muốn cạnh tranh huy động vốn, tăng lợi nhuận để gia tăng ROE, ROA thì hoặc sẽ phải giảm bớt hệ số an toàn vốn hoặc gia tăng đòn bẩy. Điều này sẽ khiến cuộc đua tăng vốn điều lệ trở nên rủi ro hơn.

Thêm nữa, khi ngân hàng tăng trưởng tín dụng và nếu các khoản nợ xấu và trích lập dự phòng rủi ro tín dụng không phản ánh đúng hoặc chưa đạt đủ so với quy định, sẽ càng gia tăng rủi ro cho ngân hàng, thậm chí có thể gây nên rủi ro cho cả hệ thống. Vì vậy, việc tăng vốn thế nào để vẫn đảm bảo được an toàn trong hoạt động, đồng thời tăng trưởng lợi nhuận là câu hỏi luôn làm đau đầu các ngân hàng, nhất là trong hoàn cảnh hầu như nhà băng nào cũng tăng vốn như hiện nay.

Tại Toạ đàm trực tuyến "Ngành ngân hàng - Điểm sáng từ câu chuyện tăng vốn”, tổ chức ngày 28/7/2021, ông Nguyễn Hưng - Tổng Giám đốc TPBank từng cho biết, phần lớn các ngân hàng có hệ số CAR ở mức 9%, các ngân hàng có vốn Nhà nước có thể có hệ số CAR thấp hơn, ở mức tối thiểu 8%. Trong khi đó, ngân hàng muốn tăng đầu tư vào các tài sản có rủi ro như tăng dư nợ, danh mục đầu tư vào trái phiếu doanh nghiệp... đòi hỏi lượng vốn tự có phải tăng tương ứng, việc duy trì hệ số CAR ở mức tối thiểu sẽ không đạt yêu cầu.

Các ngân hàng phải đầu tư vào các danh mục tín dụng thì mới có thu nhập và tăng lợi nhuận, từ đó sẽ có cổ tức cho cổ đông và tất nhiên cổ đông thì luôn muốn được hưởng cổ tức cao nhất. Do đó, đòi hỏi ngân hàng phải quản trị một cách hiệu quả và lúc nào cũng phải ở trong xu thế tăng vốn.